Dezvoltatorul imobiliar One United Properties anunţă publicarea prospectului pentru majorarea capitalului social, după aprobarea acestuia de către Autoritatea de Supraveghere Financiară din România (ASF). Grupul îşi propune să atragă 70 de milioane de euro pentru a finanţa următoarea etapă de creştere a companiei prin emiterea a 1.750.000.000 de acţiuni noi.

”One United Properties (BVB: ONE), investitor şi dezvoltator imobiliar de proiecte rezidenţiale, de birouri şi mixte din România, anunţă publicarea prospectului pentru majorarea capitalului social, după aprobarea acestuia de către Autoritatea de Supraveghere Financiară din România. Grupul îşi propune să atragă 70 de milioane de euro pentru a finanţa următoarea etapă de creştere a companiei prin emiterea a 1.750.000.000 de acţiuni noi”, anunţă compania.

Operaţiunea de majorare a capitalului social se va desfăşura în două etape. În prima etapă, acţionarii care au achiziţionat acţiuni ONE până la data de participare garantată, 2 august 2024, vor avea dreptul să subscrie pentru acţiuni noi, respectând drepturile de preferinţă, la valoarea nominală de 0,2 lei. Drepturile de preferinţă, având simbolul ONER03, au fost încărcate în conturile acţionarilor pe 7 august. Drepturile de preferinţă vor fi tranzacţionabile pe Piaţa Principală a Bursei de Valori Bucureşti între 9 şi 13 august. Astfel, cei care doresc să subscrie pentru acţiuni noi, dar nu deţin sau nu au suficiente drepturi de preferinţă, vor putea să le cumpere la preţul stabilit pe piaţă.

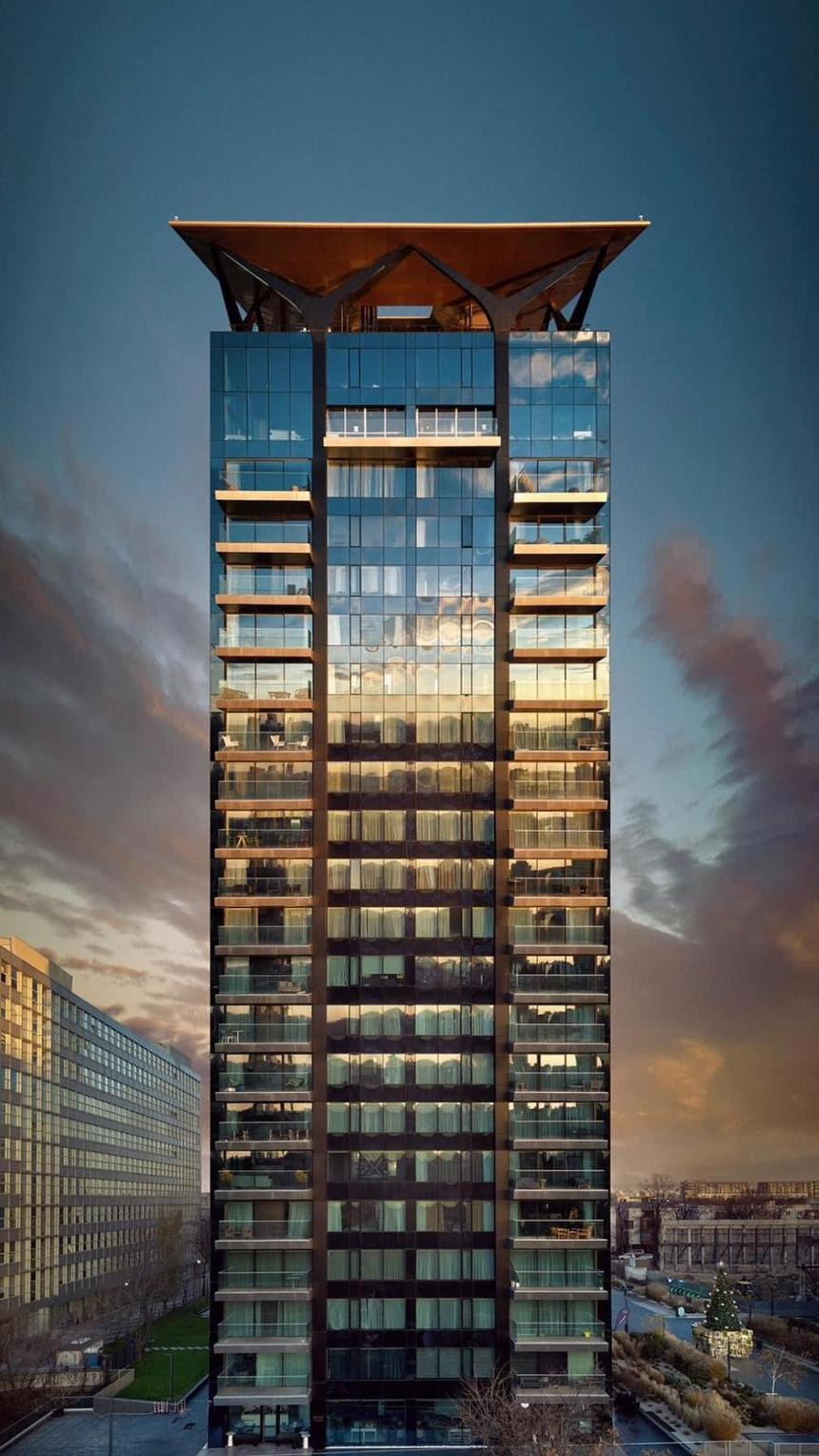

„De când am devenit companie publică, ne-am respectat constant promisiunile făcute investitorilor, concentrându-ne clar pe extinderea afacerii noastre. IPO-ul nostru de succes din 2021 a reprezentat un moment crucial care ne-a permis expansiunea strategică în segmentul rezidenţial premium, demonstrat de succesul remarcabil al dezvoltării One Cotroceni Park. De asemenea, divizia noastră comercială, care a atins un procent de închiriere de 95%, a îndeplinit angajamentul nostru faţă de investitori, bazându-se pe convingerea noastră că Bucureştiul merită spaţii de birouri de talie mondială care să poziţioneze oraşul drept un hub office european de top. Astăzi, şantierele noastre cuprind 12 dezvoltări, cu mai mult de 4.000 de unităţi rezidenţiale şi aproape 45.000 mp de spaţii de birouri şi comerciale. Viziunea noastră pentru viitor include intrarea în segmentul locuinţelor premium accesibile, unde vedem un potenţial semnificativ de creştere. Majorarea capitalului social planificată reprezintă următorul pas pentru această creştere şi îi invităm pe acţionarii noştri de seamă să participe şi să îşi mărească investiţia în One United Properties cu aproximativ 10% din deţinerile lor existente. Această infuzie de capital accelerează planurile noastre ambiţioase de creştere, ajutându-ne să dublăm afacerea în următorii cinci ani şi să o putem chiar cvadrupla în următorul deceniu, menţinând în acelaşi timp indicatorul loan-to-value la un nivel prudent”, a declarat Victor Căpitanu, co-CEO al One United Properties.

Prima etapă a majorării capitalului social va începe pe 19 august şi va dura 32 de zile, până pe 19 septembrie. Pentru a subscrie o nouă acţiune în prima etapă a majorării capitalului social la preţul de 0,2 lei, un investitor trebuie să deţină 2,1879186 drepturi de preferinţă ONER03. Acţiunile care rămân nesubscrise în prima etapă ar putea fi oferite într-un plasament privat la un preţ stabilit prin decizia Consiliului de Administraţie, luând în considerare preţul format în timpul procesului de bookbuilding.

60% din capitalul pe care compania intenţionează să-l atragă a fost deja asigurat de cei doi co-fondatori şi membri executivi ai Consiliului de Administraţie, Victor Căpitanu şi Andrei Diaconescu, precum şi de preşedintele Consiliului, Claudio Cisullo, şi membrul Consiliului, Marius Diaconu.

Capitalul atras în cadrul operaţiunii de majorare a capitalului social va fi utilizat pentru a extinde segmentul de piaţă al One United Properties dincolo de dezvoltările rezidenţiale de lux, high-end şi premium şi va accelera dezvoltarea segmentului de locuinţe premium accesibile, care vizează clasa de mijloc din Bucureşti. Compania se află în proces de negociere pentru terenuri care să susţină dezvoltarea a 10.000 de unităţi rezidenţiale exclusiv destinate acestui sub-segment, având primul memorandum de înţelegere semnat pentru un teren de 21 de hectare, care va găzdui 5.000 de unităţi.

În prima jumătate a anului 2024, One United Properties a vândut şi pre-vândut 452 de apartamente şi unităţi comerciale cu o suprafaţă totală de 43.809 mp, 624 de locuri de parcare şi alte tipuri de unităţi, pentru 123,3 milioane de euro. La sfârşitul lunii mai 2024, au fost lansate pre-vânzările pentru a doua fază a dezvoltării One Lake District, unde se construiesc 867 de unităţi. Astfel, până la 30 iunie 2024, 66% din unităţile disponibile aflate în dezvoltare şi livrate au fost vândute.

La 30 iunie 2024, One United Properties avea în proprietate sau a încheiat pre-SPA pentru 285.100 mp de terenuri pentru dezvoltări ulterioare, cu un total de drepturi de construire supraterane brute de aproximativ 988.000 mp. Toate aceste parcele se află în prezent în faza de planificare. Pe acestea, grupul estimează construirea a 7.000 de apartamente, spaţii comerciale aferente comunităţilor şi 146.000 mp de clădiri comerciale pentru închiriat. Dintre clădirile comerciale, 121.000 mp vor găzdui birouri, iar restul de 25.000 mp reprezintă clădiri care vor fi restaurate.

Articolul de mai sus este destinat exclusiv informării dumneavoastră personale. Dacă reprezentaţi o instituţie media sau o companie şi doriţi un acord pentru republicarea articolelor noastre, va rugăm să ne trimiteţi un mail pe adresa abonamente@news.ro.